Perbedaan PT dan CV dalam pajak penting untuk Anda ketahui sebelum memutuskan untuk memulai membangun suatu perusahaan. Sebelum merencanakan pendirian CV dan PT untuk usaha Anda, sebaiknya ketahui perbedaan keduanya dalam hal pajak sebab jumlah yang ditanggungnya berbeda.

PT dan CV ini merupakan badan usaha yang mempunyai beragam perbedaan. Salah satu perbedaannya ada pada bagian jumlah tanggungan pajaknya. Terkait pajak yang dibayarkan oleh pemilik CV atau PT tersebut tidak hanya satu, melainkan terdapat beberapa yang harus dibayarkan.

Definisi PT dan CV

Sebelum mengetahui perbedaan PT dan CV dalam pajak, sebagai awalan Anda harus mengetahui pengertian antar keduanya. Hal ini berguna untuk memudahkan Anda dalam membandingkan jenis perusahaan mana yang layak dan cocok berdiri.

PT (Perseroan Terbatas) adalah badan usaha yang mengumpulkan modalnya dari saham dan pemiliknya yang sesuai dengan sahamnya tersebut.

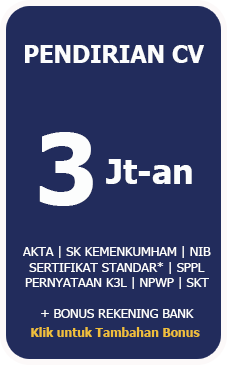

CV (Commanditaire Vennootschap) adalah sebuah badan usaha yang berdiri oleh dua orang atau lebih dan modalnya berasal dari pemiliknya. CV ini berdiri dengan tujuan untuk bisa mencapai target bersama.

Setelah membandingkan secara singkat dari pengertian tersebut, kini Anda harus mengetahui terkait perbedaan PT dan CV dalam pajak.

Pajak Untuk CV

Ketika Anda menjalankan suatu kewajiban dalam membayar pajak, tentunya pemilik badan usaha, baik PT maupun CV harus memperhatikan jumlah yang menjadi tanggungan. Adapun tarif pajak CV antara lain sebagai berikut:

1. PPn

Jika CV telah mendapat pengakuan dari PKP, maka perlu membayar pajak sebesar 10%. Besaran tersebut berasal dari nilai penjualan produk yang telah dibebankan. Untuk pembayarannya mulai berlaku saat CV sudah melakukan penyerahan untuk pembayaran PPn.

2. PPh (28/29)

Pada pasal 24 UU PPH (28/29), pajak dapat terkena apabila badan usaha telah mendapatkan pendapatannya yang berasal dari penjualan barangnya ke luar negeri. Untuk jenis pajak yang akan menjadi tanggungan berbentuk kredit sebesar 10%.

3. PPh (Pasal 25)

Perhitungannya didasarkan pada pajak pendapatan terutang dan telah ada pengurangan dengan PPh terpotong. Tujuan pasal ini untuk meringankan beban oleh WP tersebut.

4. PPh (Pasal 21)

Pada pasal ini pajak akan langsung ada pemotongan dari pendapatan bulanan para pegawainya. Tujuannya yaitu agar CV tidak perlu lagi melakukan pembayaran serta terhindar dari kelalaian atau telat bayar.

Pajak UntukPT

Mengingat antara badan usaha CV dan PT yang berbeda dari segi pajaknya, berikut penjelasan terkait pajak yang dibayarkan oleh PT:

1. Pajak Penghasilan Atas Usaha

Pada jenis ini menjadi setoran wajib bagi para pemilik Perseroan Terbatas dengan menyesuaikan status badan usahanya. Jika PT memiliki penghasilan dibawah Rp 4.8 miliar, maka tarifnya adalah 0,5% dari omset bruto.

2. PPh

PT merupakan salah satu badan usaha yang mempunyai pemisahan terkait kekayaan perusahaan dengan kekayaan pribadi. Hal inilah yang menyebabkan PT harus membayarkan PPh dalam beberapa jenis, antara lain:

- PPh 21 : Pada pasal ini sebenarnya pajak pemotongan dari gaji para karyawan atau pegawai.

- PPh 23 : Pajak yang bebannya berupa penyerahan jasa ataupun hadiah sesuai dari aturan yang ada pada pasal 21.

- PPh 22 : Pajak pada Perseroan Terbatas yang melakukan ekspor dan impor saja.

- PPh 26 : Pajak pada PT dari pemotongan Wajib Pajak Asing.

- PPh 4 Ayat 2 : Pajak kepada badan usaha sesuai yang pengaturannya dalam pasal dan ayat tersebut.

3. PPn

Pemilik Perseroan Terbatas yang masih mempunyai atau berstatus Penghasilan Kena Pajak, maka pemotongan pajaknya ini akan dilakukan setiap kali melakukan penjualan jasa atau barang.

Dalam pajak ini, pemilik usaha harus melampirkan bukti atas pemotongan yang berupa faktur pajak kepada lawan transaksi. Hal ini bertujuan untuk menghindari terjadinya salah paham.

Setelah mengetahui seputar perbedaan PT dan CV dalam pajak, kini Anda lebih mudah dalam mempertimbangkan keputusan dalam pendirian perusahaan.

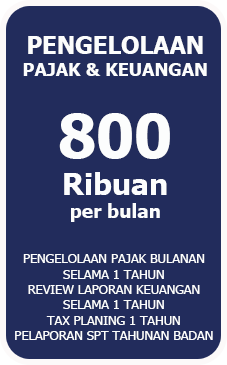

Untuk membantu proses pendirian badan usaha CV maupun PT sesuai rencana Anda, layanan Legalist bisa menjadi partner Anda untuk melakukan pendirian badan usaha yang legal.